原标题:“家电连锁第一股”黯然易主,苏宁路在何方?

你有多久没去苏宁买过家电了?这家曾经积极转型电商的老牌连锁企业如今正在发生巨变。“2021年苏宁要做减法、收缩战线,不在零售主赛道的,就要该关的关,该砍的砍。”新年开工第一天,苏宁易购董事长张近东在内部如是说。

话音刚落,传来一个“爆炸性”消息,2月28日,张近东及苏宁电器集团将苏宁易购23%公司股权卖给深圳国资控股企业。

作为家电零售行业的旗帜,苏宁易购如何走到今天这一步?在内外交困、前后夹击之下,深圳国资入主能否挽救苏宁易购于“水火之中”?

转让23%股权

2月28日,苏宁易购公告显示,张近东及其一致行动人苏宁控股集团、公司持股5%以上股东苏宁电器集团、西藏信托拟将其合计持有的23%苏宁易购股份,转让给深圳国资控股的深国际控股(深圳)有限公司(以下简称“深国际”)及深圳市鲲鹏股权投资管理有限公司(以下简称“鲲鹏资本”)。本次股权转让价格均为6.92元/股,股权转让金额合计约为148.18亿元。

“本次股份转让,将进一步优化公司的股权结构,并有助于公司治理结构的进一步完善。”苏宁易购表示。

值得一提的是,本次股权转让完成后,张近东及其一致行动人苏宁控股集团的持股比例由24.94%降至16.38%,苏宁电器集团持股比例由16.8%降至5.45%,公司不存在持股50%以上股东,不存在实际支配上市公司股份表决权超过30%的股东。

这意味着张近东或将失去对苏宁易购的控制权,公司将处于无控股股东、无实控人的状态。在如此微妙的平衡格局中,苏宁能否尽快找到出路?

作为昔日国内实体零售业的代表,苏宁易购曾有斐然的成就,如今却面临创始人出售股权还债的困境。苏宁易购何以沦落至此?

产业经济观察家梁振鹏对中国新闻周刊分析,苏宁易购发展至今,存在待解的难题:其一是业务的多元化扩张,资金窟窿越来越大;第二,苏宁易购无法抛弃实体门店,这拖累了公司业绩;第三,苏宁易购采用二三十年前运营实体门店的高管,做快速发展的移动互联网电商业务,导致公司转型电商近十年却一直不够专业。

家电行业分析师刘步尘则对本刊表示,苏宁易购面临今日主业亏损、债台高筑的局面,最重要的原因在于前几年步子迈得太大,投资收购了太多公司,“想一口气吃成胖子,建立苏宁商业帝国”,但最终的结果是,苏宁根本就驾驭不了,且投资收购的这些企业也没能给苏宁带来利润。

转型电商“失利”

作为A股“家电连锁第一股”,苏宁易购自2004年上市以来,主营业务由单一的家用电器零售商升级为包括家电、家居家装、物流、金融等O2O智慧零售商,营业收入翻了27倍,从91.07亿元增至2584.59亿元。

从营收规模看,苏宁易购已成为国内规模较大的零售商,但公司的“吸金”能力到底如何,或能从主营业务中窥知一二。

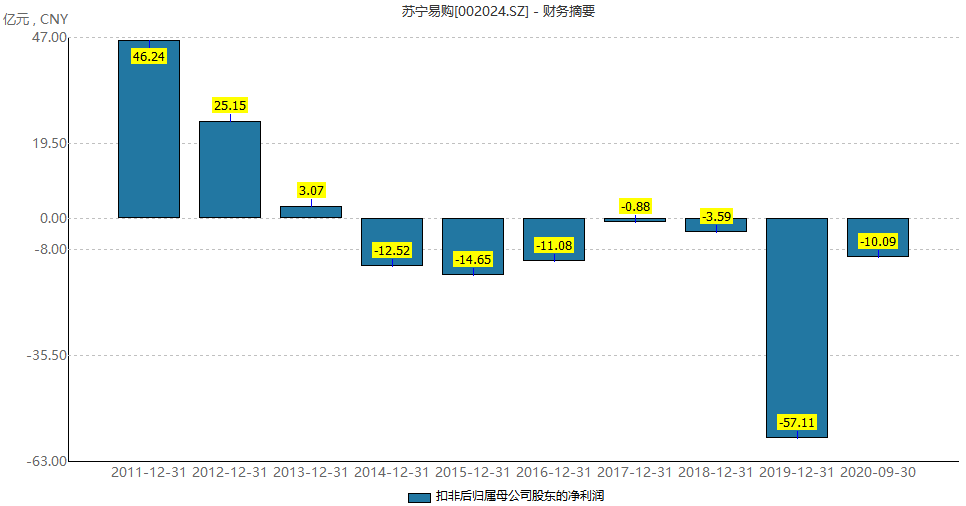

从业务层面看,虽然近年来苏宁易购在物流、金融、体育等其他产业板块发力,但家电、3C消费电子等零售业一直是公司的主营业务,且主营业务近7年一直陷入亏损状态。

财报显示,2014年至2019年,苏宁易购零售业占总营收的比重均在94%以上,但其利润却年年亏损,6年里苏宁易购扣非后归母净利润合计亏损约43亿元。2020年前三季度,苏宁易购扣非后净利润再亏损10.09亿元。2020年,苏宁易购预计亏损39.13亿元。

来源:Wind金融

来源:Wind金融

而可悲的是,苏宁易购之所以能维持账面富贵,全靠出售资产及政府补助。2014年至2019年,苏宁易购通过出售阿里巴巴股权,转让苏宁小店、子公司股权、物流地产项目等资产,获得的投资收益以及政府补助等非经常性损益合计近400亿元。到了2020年,苏宁易购继续出售5家物流公司股权等资产,获得的非经常性损益约26.61亿元。

苏宁沦落到今日“青黄不接”的地步,与近年来电商带来的冲击有直接关系。

时间回到2012年8月15日,随着电商大战拉开序幕,京东率先一步开展价格战,其“上网买电器”的形象逐渐深入人心。随后老牌电商淘宝也不甘示弱,双11和各种大促连绵不绝,而在抢用户、争市场的关键一役中,苏宁不仅起步晚,且在跟金融资本的较量中也不占优势。

“早期苏宁对电子商务的重视不够”,梁振鹏说。苏宁于2005年首次组建B2C部门,试水电商,但当时的经营规模和辐射范围都极为有限。直到2009年苏宁易购的上线,才意味着苏宁正式进入电商领域,比京东足足晚了5年。

赶了个晚集的苏宁易购,自身的资金实力也不足以支撑其在电商领域,烧钱补贴用户、亏损扩张。

新经济时代,随着金融资本的加入,电商之间的竞争变成了流量和补贴的战争。

有分析认为,京东、拼多多等电商企业遵循新经济的估值模型,市场对其亏损的包容度更高,即“在境外上市的电商公司,如果成长性很好但没有利润,资本市场就会按照市销率对其进行估值;如果不赚钱又没有销售增长,也可以按活跃用户数来估值,这样的企业会卖力补贴用户,它补贴20块钱获得一个用户,最后在资本市场上可能兑现200块钱”。

而在A股上市的苏宁易购,市场却是按照成熟的传统零售企业的逻辑为其估值,即营收、盈利增长是估值的基础,不盈利的公司不仅很难获得好的估值,还很难获得再融资。

因此在这轮电商大战中,苏宁明显掉队了。

根据易观分析发布的《中国网络零售B2C市场季度监测报告》数据显示,2020年第四季度,天猫成交总额排名第一,占市场份额63.8%;京东其次,市场份额为25.9%;苏宁第三,其市场份额为5.4%。

苏宁易购电商转型“失利”,又把目光放到了横向扩张上,没想到却成了压倒公司的“最后一根稻草”。

激进扩张埋下苦果

在互联网电商的冲击下,苏宁易购做了一系列努力,包括投资足球、并购商超、发展物流等等。

这些努力并没有得到预期回报,由于各业务之间的协同效应较差,加之步子跨太大,经营管理水土不服,导致子业务经营不善,更有甚者拖累了公司现金流,导致债台高筑。

2013年苏宁以2.5亿美元收购PPTV,进军视频领域;2015年苏宁以19.3亿元入股努比亚,切入智能手机赛道;2017年苏宁斥资42.5亿元收购天天快递;2019年苏宁先斥资27亿元收购37家万达门店,又斥资48亿元收购家乐福中国80%的股权。

再加上前些年苏宁花重金收购的江苏足球俱乐部和国际米兰俱乐部,这些年苏宁在各个领域的投资可谓巨大,但收益却“不容乐观”。

2017年至2019年期间,天天快递让苏宁易购雪上加霜,三年累计亏损约36.64亿元。到了2020年,苏宁易购仍对天天快递计提了资产减值准备。

另一方面,江苏足球俱乐部在夺冠100多天后,于2月28日被宣布停止运营,也是近年来苏宁易购投资“失利”及现金流危机的佐证。

财报显示,截至2020年9月30日,苏宁易购的短期借款为280.97亿,一年内到期的非流动负债46.16亿,而其账上的货币资金为308.37亿,其中可自由流动的资金仅为136.27亿,无法覆盖短期有息债务。

苏宁易购资金链紧张、面临债务危机等负面传闻不断。为了缓解资金压力,张近东及其关联方多次质押旗下资产“补血”。Wind数据显示,进入2021年以来,不到2个月的时间,张近东和苏宁电器集团合计进行了10笔股权质押,合计质押股份数量约为6.75亿股,市值将近50亿元。

与此同时,张近东开始做减法,提出回归零售主业。“2021年苏宁要做减法、收缩战线,不在零售主赛道的,就要该关的关,该砍的砍。”新年开工第一天,张近东在内部如是强调。

“回归主业从另外一个角度理解,就是他对前几年激进战略的反省和否定,”刘步尘说道。恰巧在这时“归来”的黄光裕又提出:力争用未来18个月的时间,使企业恢复原有的市场地位。

在他看来,国美与苏宁,一个进攻,一个收缩,市场很容易把二者放在一起比较。

然而新零售时代,苏宁和国美最大的竞争对手可能不是彼此,而是阿里、京东、拼多多。如何打通线上线下全渠道,促使实体店和电商相互配合成为苏宁国美们亟需思考、解决的问题。

十年前,苏宁易购在一二线城市粗放型高增长的红利终结之后,需要向下沉市场、电商市场要增量。今天,伴随线上流量红利接近尾声,电商平台也走入了零售的深水区,无法逃避传统零售的线下融合之路。对苏宁而言,其中也许酝酿着新的机会。

去年京东几次大的动作——联姻国美,“接盘”五星电器,都反映出电商巨头对抢占下沉市场,发展线下零售的迫切。

“有庞大数量的实体店不见得是件坏事,现在京东也在积极布局实体店,关键在于实体店和电商不能够两张皮,不能各行其是。”刘步尘表示。换个角度看,如果把实体店作为前置仓,优劣势也许可以实现转换。

新零售的江湖已然巨变,留给苏宁易购的时间不多了。

<!–article_adlist[

▼

欢迎关注中国新闻周刊视频号

(进入视频,点击帐号头像,加关注)

]article_adlist–><!–article_adlist[

政协委员朱征夫:建议停止公开征集嫌疑人犯罪线索

]article_adlist–>